海通策略:利空阶段性出尽 空方力量衰竭

【摘要】英国脱欧公投靴子落地之后,上周A股温和上涨,上证综指涨2.7%,创业板指涨3.9%。多事之秋的6月终于过去,上半年也随之而去,我们维持《天平倾向多方-20160626》中的判断,随着多个利空因素逐个落地,市场走势的天平倾向多方,实际上行情已经逐步走向多头市场。

专题:海通策略:利空阶段性出尽 、空方力量衰竭

英国脱欧公投靴子落地之后,上周A股温和上涨,上证综指涨2.7%,创业板指涨3.9%。多事之秋的6月终于过去,上半年也随之而去,我们维持《天平倾向多方-20160626》中的判断,随着多个利空因素逐个落地,市场走势的天平倾向多方,实际上行情已经逐步走向多头市场。

1. 利空阶段性出尽,空方力量衰竭

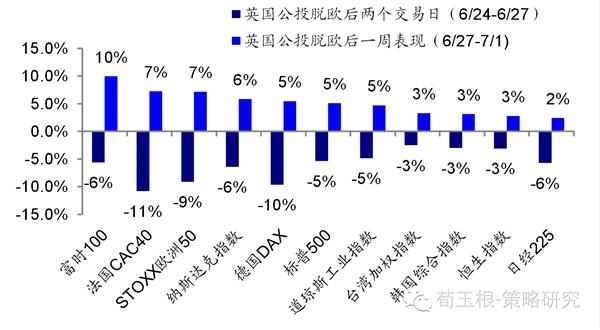

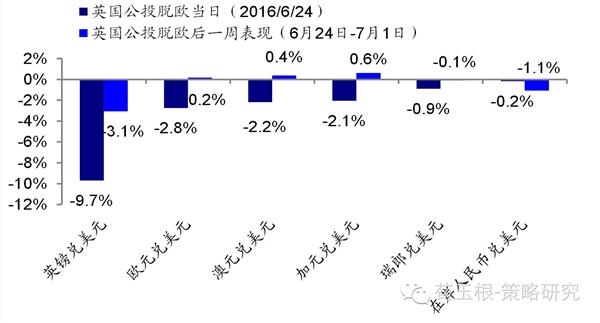

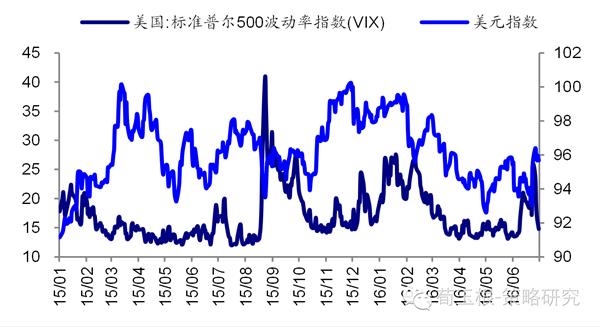

4月中以来利空不断释放,最后一只靴子(英国脱欧)已被消化。4月15日上证综指涨至3100点附近后,国内外利空因素不断,市场通过下跌盘整已经充分消化阶段性利空。国内利空因素包括宏观政策重点从稳增长转向供给侧结构性改革、经济数据再次走弱、证监会强化对重组和借壳上市监管、产业资本减持加大。海外利空因素包括A股未纳入MSCI、人民币汇率再次贬值、英国脱欧公投。6月24日英国脱欧公投结果公布,预示着阶段性利空已经全部落地。虽然公投结果出来后的前两天全球风险资产价格纷纷大跌,但第二天的跌幅就收窄,第三天开始风险资产价格普遍反弹,英国富时100指数、美国标普500、纳斯达克指数、道琼斯指数基本已经回升至公投公布后开始大跌的水平。主要国家的汇率贬值幅度也明显缩小,避险类资产价格如黄金、美元指数、日元等资产价格涨幅也明显缩窄。由此可见,英国脱欧引发的恐慌情绪正在逐渐被消化,VIX指数在英国脱欧公投通过结果公布后飙升至26.7,现在重新降至14.7。展望未来2个月国内外宏观政策面相对平静,利空阶段性出尽,空方力量已经衰竭。

半年已过,预期波动是震荡市的鲜明特征。年初专题报告《2016年可能反复的三大预期-20160223》中我们曾经分析,相比15年,16年形势更加复杂,市场对于美联储加息次数、人民币贬值幅度、中国经济增长压力等重要宏观假设的预期会反复。现在2016已经过半,年初的各种预期已经发生了很大变化。年初市场一致预期美联储加息3-4次,目前美联储7月加息概率已降至0,12月加息概率也仅22%,年内美联储是否会再次加息存在疑问。年初市场普遍预期人民币将贬值至7(人民币/美元)。实际上,虽然5月来人民币再次贬值,目前汇率才6.65,而且股市对汇率贬值的恐慌已明显减轻。这是因为,现在的贬值不像前两次引起外汇占款大幅下降,且美国加息前景暗淡使得人民币远期贬值压力舒缓。市场预期的波动和反复,是震荡市的鲜明特征,也正因此,情绪变化引起了市场波动。《用望远镜看,A股处于什么阶段?-20160408》、《借鉴资金进出史:重回存量博弈市-20160421》、《言必熊市,真如此吗?-20160616》等报告,我们从不同角度分析过,5178点到2638点单边下跌的熊市已经结束,市场已经进入存量资金博弈的震荡市。市场阶段性的变化取决于多空力量的对比,目前空方力量衰竭中,多方力量积蓄中。

2. 多方积蓄力量中,天平倾向多头

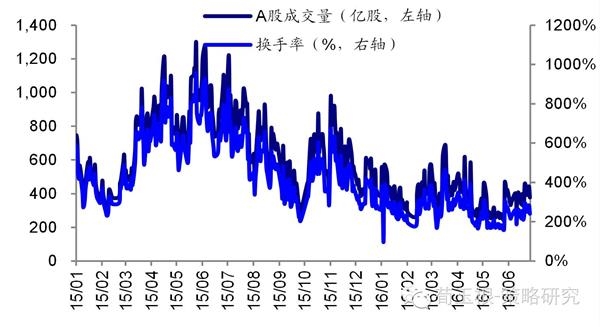

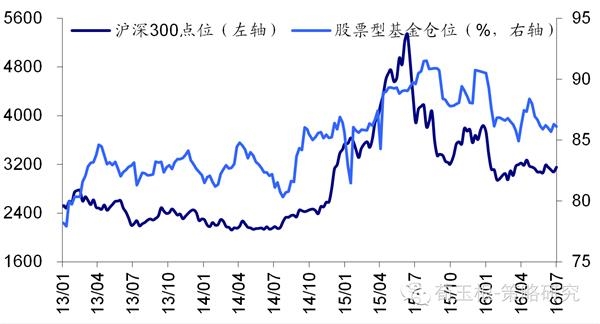

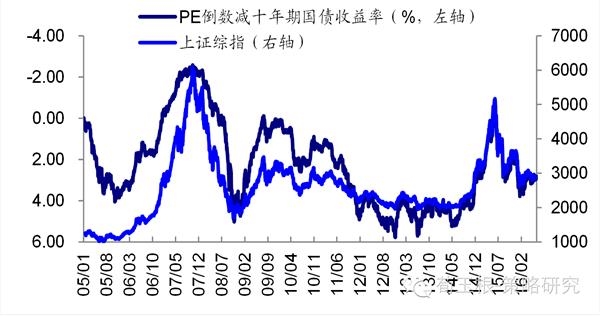

盘整消化利空时,市场在放量,说明多方力量已经在积蓄中。4月中以来,市场利空不断,尤其是6月,多重利空交织。回顾市场的表现可见,6月市场成交量、换手率数据小幅回升,全部A股日成交量从5月底的244亿股提升至目前的377亿股,换手率指标也从5月底160%提升至目前的240%左右。新能源汽车、OLED、物联网等主题热点不断,在利空频出的背景下,市场活跃度小幅提升,显示市场潜在的做多力量在集聚。目前机构仓位不高,公募基金中性略偏高,以纯股票型基金为例,测算仓位为86%,处于今年来及历史均值附近。根据公布的少量私募基金净值测算仓位43%左右,因样本占比仅10%不到,且往往为近期绩优的产品公布净值,预计私募整体30%左右。目前市场风险溢价(全部A股PE倒数减去十年期国债收益率)为3%,也处于历史中等水平,放在中期,风险收益比中性。短期,市场成交量、换手率数据仍处于较低水平,机构投资者仓位整体并不高,频频落地的利空+不断积蓄的多方力量,市场走势的天平更利于多方。

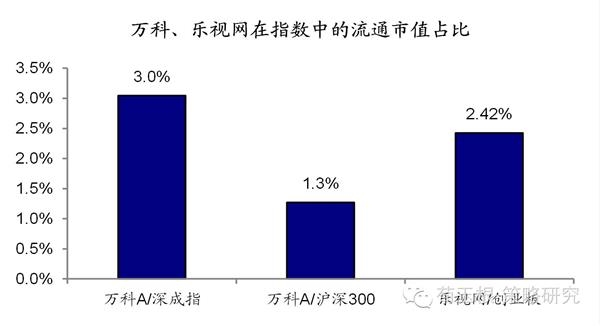

万科复牌影响幅度有限,市场有潜在积极因素。部分投资者担忧7月4日万科复牌影响市场,万科自2015年12月18日停牌以来,上证指数、深成指数、沪深300、全部A股跌幅中位数分别下跌18%、18.5%、16%、21%。我们测算,万科A在深成指、沪深300中流通市值占比分别为3%、1.3%,对整体市场影响限。参考乐视网复牌对创业板指影响,也无需太担忧。乐视网停牌期间创业板跌18%、全部A股跌幅中位数为16%,6月3日复牌后乐视网最大跌幅25%,乐视网在创业板流通市值中占比2.4%,创业板至从6月3日至今仍微涨1%左右,指数表现受乐视网影响较小。随之4月中以来利空密集落地,未来市场仍然存在一些潜在的积极因素,其中包括创新加速、国企改革提速、金融改革推进等方面。6月26日宝钢、武钢供稿披露筹划战略重组之后,央企并购重组进程逐渐加快。6月30日国资委主任肖亚庆表示目前已相继制定出台13个专项改革意见或方案,还有9个文件正在履行相关程序,相关配套文件即将全部制定完成。全国金融工作会议有可能提前至今夏召开,历史上曾召开了四次全国金融工作会议,每次会议对金融市场都做出了一系列实质性的改革。海外方面,英国脱欧之后,为对冲脱欧对经济的不利影响,英国央行未来存在降息可能性,欧洲央行有望再次放宽QE购债标准。

3. 操作策略:多头市场,保持积极

短期步入多头市场,保持积极。6-12个月的中期而言,维持震荡市格局判断,上证综指从5178点跌至2638点,熊市主跌浪也已经过去,当前流动性环境偏中性,去产能、去杠杆的经济背景类似于1990s末,经济增长和企业盈利进入L型筑底阶段,资金不会系统性流入或流出股市,股市进入存量资金博弈的震荡市,中期中性。震荡市就是通过时间消化估值,类似94-96、02-04、12-13年。震荡市里市场上下波动主要源于政策、事件影响风险偏好,2个月的短期偏乐观,潜在积极因素如创新加速、国企改革提速、金融改革推进等,风险偏好将阶段性提升。从市场形态看,利空不断的6月虽然指数没涨,但成交量放大,多方力量已经在积蓄中,上证综指和创业板指的均线呈现多头排列,类似15年10月,多空力量对比已经发生微妙变化,短期行情已经走在多头市场的路上,保持积极。

中期稳定增长和高成长两条腿走路,短期关注券商、国企改革(军工).回顾国内外历史,震荡市业绩为王,中期继续以20-30倍PE的稳定增长类股为底仓,如食品饮料、家电,两行业16Q1净利润增速分别为12.4%、 15.2%,目前PE(TTM,整体法)分别为28、 21倍;30-50倍PE的高成长做波段,如代表智能制造的新能源智能汽车链、电子制造,目前持有,未来根据市场波动适当波段操作。短期重点提示券商、国企改革(军工),详见《又到重视券商时-20160628》、《国改主题是看涨期权:资产注入+壳价值-20160622》。券商基本面最坏时期即将过去,估值处于历史低位,PE仅12.5倍,PB仅1.9倍。机构配置比例低,流通股份中机构持股占比12.8%,基金重仓股中券商占比1.1%,筹码分散,存量博弈市里属于资金突破的方向。两个潜在催化剂正在孕育,一是金融工作会议可能召开,涉及金融改革,利好券商。二是深港通开通概率上升。国企改革主题是看涨期权,尤其重视其中有资产注入预期的军工,目前军工行业基本面具备明显优势,预计未来5~10年军费增速将维持8%~9%,我国裁军释放的、新增的军费将提升军备采购与研发支出,此外2016年下半起军工集团资产重组有望进入密集兑现阶段,最优质的军工科研院所资产证券化有望提速。

厦门国贸控股股东累计增持公司逾2000万股

2016年7月4日公告,公司控股股东厦门国贸(600755)控股有限公司于2016年2月2日至6月30日期间,通过集中竞价交易方式增持公司A股股份共计20

报告认为中国电力投资过剩局面或将加剧

由中国社科院研究生院国际能源安全研究中心组织编撰的《世界能源发展报告(2016)》近日对外发布。报告认为,中国发电装机容量连续3年大幅增长,而发电设备平均

中国通讯业布局5G发展 “万物互联”指日可待?

近日,“2016世界移动大会”、“GSMA全球终端峰会上海峰会”、“GTI(TD-LTE全球发展倡议)峰会”等世界通讯业重头会议在上海相继落下帷幕。会议期

万科董事会否决宝能召开第二次临时股东大会的议案

最新,万科公告称,董事会否决宝能召开第二次临时股东大会的议案。

王石该走!郁亮该留!华润该赞!

王石对万科已不重要,但万科对王石很重要,这是本次万科之争的矛盾起源。万科管理层利益已与公司股东利益不一致,这是本次万科之争的核心矛盾。(证券时报网)

等不到的“最后一跌” 被透支的“吃饭行情”

本周的主要变化有:1、年初以来30个城市地产累计同比销售增速37%,同比增速继续回落;2、国内工业品价格中钢铁和煤炭上涨,其他品种微跌,海外大宗品普遍上涨

奥普光电修正中报业绩 预降10%-30%

奥普光电(002338)于2016年4月27日披露的《2016年第一季度报告》中预计2016年1-6月归属于上市公司股东的净利润变动幅度为0%—20%,2

这半年A股整个都不好了 IPO能好吗?

对于很多投资者而言,2016年的上半年无疑令人失望。整个A股表现平淡,个人的业绩也不值一提。“我是A股投资者,我是不一样的奇葩。”一个熔断,让一直期待熔断

一周放量大涨股揭秘 次新股持续爆发

根据强者恒强的理论,那些在一段时间内股票持续强势的个股有望在短期内继续逞强。据此,数据宝筛选出本周放量大涨个股,供投资者参阅。

东方园林中标逾26亿元大单

东方园林3日晚间公告,公司近日收到荔波县财政局发来的《中标通知书》,确认公司为贵州省荔波县三荔水库、拉寨水库、水春河景区、板麦电站政府与社会资本合作(PP

粤华包B收到子公司股权转让款4500万元

粤华包B(200986)7月3日晚间公告,公司公开挂牌出售子公司佛山诚通纸业有限公司股权的事项,根据相关合同约定,公司已于 6 月 29 日收到中信建投证

万科否决宝能临时股东会罢免自己 宝能可以自己开

根据《公司法》规定,宝能系还可以向监事会提请召开临时股东大会,如果董事会和监事会都不同意召开,则连续九十日以上单独或者合计持有公司百分之十以上股份的股东可

晚间公司利好一览:天海防务上半年净利同比预增370%-400%

晚间公司利好一览,7月3日晚间公司利好消息包括:天海防务上半年净利同比预增370%-400%等。

蓝黛传动半年度业绩上调 预增40%

蓝黛传动3日晚间公告,公司2016年1月1日—2016年6月30日归属于上市公司股东的净利润为5,216.47万元-6,334.29万元,比上年同期增长4

中房地产拟收购开发公司80%股权 增加项目储备

中房地产(000736)7月3日晚间公告,公司拟出资 4171.08 万元收购江苏容城投资发展有限公司(以下简称“江苏容城”)持有的上海三鑫承华句容房地产

半年报抢先看:业绩优+筹码大换手+机构抢筹股

两市184家上市公司预计7月份公布半年报。其中,中小板58家,创业板36家,深沪主板90家。行业分布显示,医药生物最为扎堆,19家公司7月抢先披露;化工行

新易盛半年度业绩预降0.81%—10.53%

新易盛3日晚间公告,公司2016年1月1日—2016年6月30日归属于上市公司股东的净利润为4,600 万元—5,10 万元,同比下降:0.81%—10.

心动而幡未动 短期聚焦供给侧改革

国金证券:在我们刚刚发布的2016年中期策略报告中《蛰伏、蜕变与破局》中,我们认为诸多事件“悬而未决”到“轮廓渐明”仍需要时间。近期货币政策宽松呼声渐起,

徐工机械斥资4200万元参投龙成基金 完善金融产业布局

徐工机械(000425)7月3日晚间公告,为加强产业合作、完善金融产业布局、获取投资收益,公司拟与中国交通建设股份有限公司(简称“中国交建”)和兖州煤业股

深大通披露半年度分配预案 拟10转增6

深大通(000038)7月3日晚间披露半年度利润分配预案,以公司 2016 年 6 月 30 日的总股本为基数,以资本公积金向全体股东每 10股转增6股。

点击阅读更多财经股票