拆解万科重组“局中局” 华润为何突然醒来?

专题:万科

万科涉及多个重要股东参与的“重组大战”似乎正在陷入一场僵局。

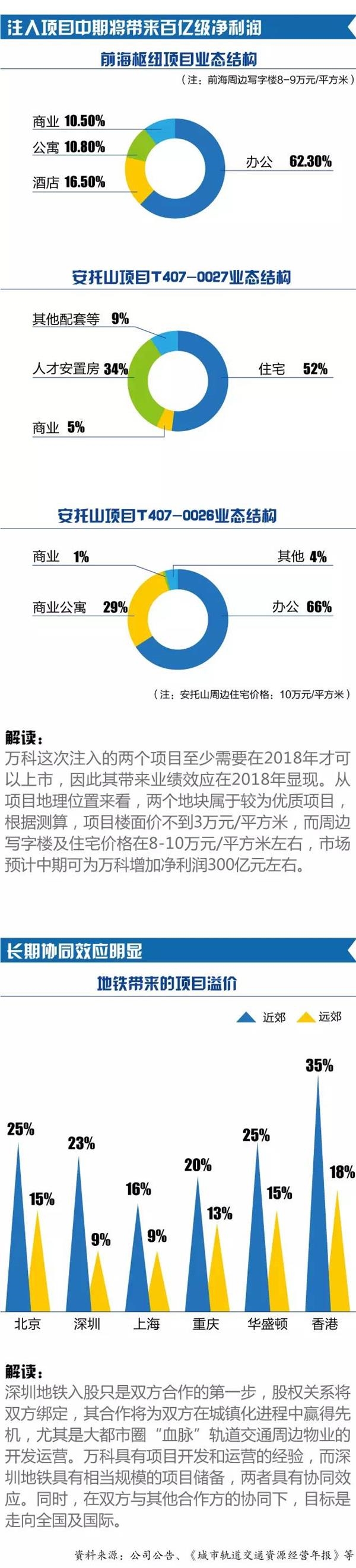

6月18日,万科披露拟发行股份购买资产预案,拟向深圳地铁集团(下称深铁)发行28.72亿股购买其所持的土地项目公司前海国际100%的股份,按照15.88元/股的拟定发行价计算,此次交易总价高达456.13亿元。

但对于上述决议是否获得董事会通过,公司管理层和大股东华润集团则各执一词。

21世纪经济报道记者发现,伴随着双方隔空辩论,去年底的“万宝大战”至今的各方利益诉求也在渐渐浮水;而在深铁“介入”和华润“守土”下,并购方案细节的决定也将对相关方带来不同影响。

而在现实博弈层面,深铁并购案能否顺延至股东大会,而去年底成为万科第一大股东的宝能又将如何出牌,则为这场防御式重组埋下了不确定性。

定价悬疑

万科重组这场大戏发展至今,华润对收购深铁土地资产计划的质疑,主要表达于发行价和购买方式两处细节上。

“华润的异议不来自于交易对手方的遴选,它也认可土地资产的优质性,但对这个价格和购买方式并不满意。”一位接近华润集团人士表示。

据预案披露,万科拟对深铁的发行价确定为15.88元/股,即根据停牌前60个交易日的93.61%来确定。

券商发力或为诱多陷阱 回调即加仓良机

总体来看,指数冲高回落,大跌的风险很小,维持振荡格局,不要看见大涨就想追,耐心寻找蓄势未涨的品种仍是当前的关键。(天相投顾)

本轮反弹接近尾声 大涨后须果断减仓

当前大盘的位置处在区间上轨,上行空间不大了,最好趁机减仓!(中信建投)

券商股暴涨释重磅信号 趋势性行情尚未确立

操作策略:还是以中长线价值持股为主,板块大家可以参考上面长期资金统计排行靠前的板块,阶段性短线操作可以参考阶段性资金统计排行。不过需要提示大家的是资金仅是

英国脱欧公投落地 为中线行情做准备

操作上,继续利用盘中震荡低吸中线潜力股,但不必过分追涨,控制节奏,波段操作。(安信证券)

深港通7月1日或公布 逢低布局券商等两类股

操作上,可继续持有,但仓位不宜过重, 2920点上方抛压较重,下方2900点有一定的支撑,2900点成多空双方争夺的焦点;如果后期大盘向上突破,则权重板块

题材股出货迹象明显 谨防空头凶猛反扑

短期股指震荡为主,但随时回调可能性加大,不建议开新仓,轻仓观望为主。(巨丰投顾)

反弹第二目标位曝光 回调后可大胆买入

今天利空和利好的博弈最终还是要落实在技术形态上,目前2925附近已经表现出了较强的压力,短期突破需要有量能的配合,今日券商股带动指数上攻,有一定的量能配合

冲高回落藏重大硬伤 行情或有剧烈强震

在操作上,我们依旧减持早评中给出的策略,谨慎做多,上涨较大的个股,是坚持的机会,主线板块我们之前提出了防御性和进攻性两个方面,防御性关注白酒、食品饮料、农

两市冲高后迅速回落 券商股盘中集体异动

两市冲高后回落,沪指上涨0.26%,创业板翻绿;券商股盘中集体异动。

国投新集卷入淮南市原市长曹勇案

日前,淮南市原市长曹勇涉嫌受贿、滥用职权被提起公诉。起诉书称,曹勇利用职务便利,在淮南某能源公司总部办公园区及辅助配套设施建设、淮南大剧院项目建设、资金拨

港媒称深港通或7月1日宣布:可提供更多投资选择

港媒称,中国证监会新闻发言人邓舸近日在中证监例行新闻发布会上,回应了媒体对于深港通筹备进展情况的关切。而综合近期关于深港通的诸多信息来看,深港通渐行渐近,

券商股全线上涨 长江证券涨停

21日讯,今日,券商股全线上涨,长江证券涨停,山西证券涨近9%,国信证券涨8.21%。东兴证券、西部证券、光大证券等涨幅居前。

恺英网络上修半年度业绩预告

恺英网络21日早间发布2016年半年度业绩预告修正公告。公司于4月28日披露了2016年第一季度报告,预计公司2016年1-6月归属于上市公司股东的净利润

特斯拉或将在上海建设中国生产基地

特斯拉正考虑在上海建立中国生产基地,而总投资可能达到约90亿美元。(中国证券网)

凯发电气拟1325万欧元收购三公司股权

凯发电气20日早间公告,公司以买壳方式在德国设立全资子公司 Keyvia Germany GmbH(以下简称“Keyvia Germany”),并以其作为

指数跌50%还不敢买?留给你抄底的时间已经不多了

指数跌50%还不敢买票?留给你抄底的时间已经不多了,5000点疯狂买股票,2800点股票无人问津……但是,很可能留给你抄底的时间已经不多了。去年的牛市太疯

樊纲:上次经济过热产能调整了八年 这次也不会短

上任货币政策委员会委员一年来的樊纲,白发略增、皱纹更为深刻,并且神情略显疲惫—在过去一年当中,宏观经济下行、金融市场剧烈波动,显然每个关心中国经济的人都并

IPO造假门:兴业证券近60个投行项目停摆 或成先行赔付范本

兴业证券近60个投行项目停摆 或成先行赔付范本,监管机构行事会比较直接,而且会追溯,这次有可能会从点到线再到面,涉及整个业务利益链,从企业、中介机构、监管

上海晋兴资产发生4亿兑付危机:实际控制人划转资金 经侦已立案

记者获悉晋兴资产发生兑付危机,已停止营业,尚未兑付投资人有2000余人,未兑付金额约人民币4亿余元。目前,已有部分晋兴资产投资人前往上海市公安局经侦总队报

发改委价格司官员受贿案细节曝光:涉云南白药等58药企

有业内人士指出,在法律规定中,招标主体是医疗机构、招标后购买药品的也是医疗机构,卫计委并未获得法律授权。(21世纪经济报道)

点击阅读更多财经股票