中国版CDS要来了!详解其运作过程

【摘要】 ,自08年美国次贷危机以来,以往较为小众化的信用违约互换(credit default swap,CDS)一战成名,被普通投资者所熟悉,现在中国版的CDS可能也要来了。据证券时报3月18日报道,有业内人士表示,自从中国债券市场在2014年打破刚性兑付后,不少投资人担心自己会不会成为下个“踩雷”人。债券违约的原因千差万别,但对投资者而言,所希望的都是对冲风险,减少损失,CDS也就呼之欲出。

专题:中国版CDS要来了!详解其运作过程

自08年美国次贷危机以来,以往较为小众化的信用违约互换(credit default swap,CDS)一战成名,被普通投资者所熟悉,现在中国版的CDS可能也要来了。据证券时报3月18日报道,有业内人士表示,自从中国债券市场在2014年打破刚性兑付后,不少投资人担心自己会不会成为下个“踩雷”人。债券违约的原因千差万别,但对投资者而言,所希望的都是对冲风险,减少损失,CDS也就呼之欲出。

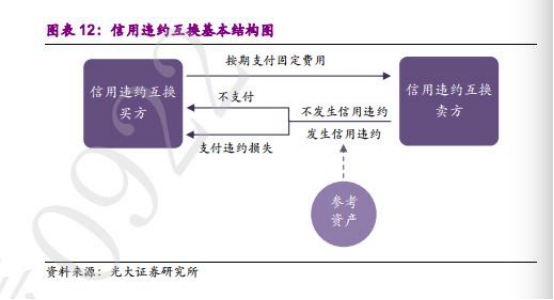

CDS是国外债券市场中最常见的信用衍生产品。在信用违约互换交易中,违约互换购买者将定期向违约互换出售者支付一定费用(称为信用违约互换点差),而一旦出现信用类事件(主要指债券主体无法偿付),违约互换购买者将有权利将债券以面值递送给违约互换出售者,从而有效规避信用风险。

随着中国债市刚性兑付的逐步打破,信用债的估值将更多地反映其风险水平,瑕疵债的信用利差也呈现系统性的上行。这都为中国版CDS的推出提供了条件。从意义上看,信用违约互换实现了信用风险的分离和交易,可以有效对冲信用风险,并可以在此基础上进行套利和投机。

自2014年3月份首例公募债“11超日债”违约以来,2015年实质违约信用债再增7起,信用违约风险的冲击波正不断扩散。

2015年12月,国家发改委正式下发《关于简化企业债券申报程序加强风险防范和改革监管方式的意见》,便明确提出鼓励机构探索债券信用保险,探索发展信用违约互换(CDS)。彼时该文件被资本市场看作是中国版CDS的启动。

光大证券固定收益首席分析师张旭称,CDS可以在保留资产所有权的前提下向交易对手出售资产所包含的信用风险,实现了信用风险的分离和交易,可以平抑对冲信用风险,化解系统性风险 ;且有助于金融市场价格发现功能的发挥和增加债券市场的流动性。

详解CDS运作过程

如果你觉得上述解释太复杂,那么从其创立过程就可以知道它运作流程。1993年美国埃克森石油公司因为一艘油轮发生了原油泄漏而面临50亿美元的罚款,埃克森公司找到了它的金融老客户J.P。摩根银行要求贷款。但是,这笔贷款只有很低的利润,如果贷了,不仅没多少赚头,关键它会攫取摩根银行的信用额度,银行还要为这笔贷款留出大笔的资本储备金。

当时的J.P。摩根正在为贷款信用额度的问题,大伤脑筋。因1988年的《巴塞尔资本规定》规定,所有银行的账面都必须保留银行贷款总额8%的资本储备:每借出100美元就要留存8美元的准备金。

J.P。摩根认为这一规定相当不合理,因为它的贷款都是针对可靠的企业客户和国外政府,违约率非常低,每借出100美元,就要保存8美元的准备金似乎完全是一种资源浪费。由于J.P。摩根的贷款风险几近于零,因此收益率也低。这样一来,J.P。摩根已经感到了业务发展的危机。

华鑫股份去年净利1.3亿 同比减15.74%

华鑫股份(600621)3月18日晚间发布2015年度报告,公司2015年营业收入为3.65亿元,较上年同期减少38.84%,归属于母公司所有者净利润为1

华龙国际正式揭牌 核电概念迎多重利好

3月17日,由中国核工业集团公司和中国广核集团有限公司共同出资的华龙国际核电技术有限公司(以下简称华龙国际)正式揭牌成立。华龙国际将承担“华龙一号”技术融

深圳楼市出现重要信号:中介电话轰炸拉客 二手房成交锐减30%

深圳楼市出现重要信号,二手房成交锐减30%,楼市成交开始降温。(每日经济新闻)

中粮集团、中储粮、中纺集团签署战略合作协议

据中粮集团网站消息,3月18日,中粮集团、中储粮总公司、中纺集团三家粮食企业齐聚一堂,正式签署战略合作协议。作为国家粮食行业主力军,三方将通过合作实现业务

中华企业续亏被实施退市风险警示 21日停牌一天

中华企业(600675)3月18日晚间发布2015 年年度报告,公司实现营业收入46.54亿元,同比增长5.42%;实现归属于上市公司股东的净利润-24.

券商两融差钱?证金公司大幅调低费率喊你借钱给客户啦

转融资利率的大幅下调,尽管表面上是鼓励券商到证金公司借钱做两融,但最终的结果是证金公司借钱给券商通过场内两融放杠杆投资股票,无形中对市场有“诱多”效果。(

谁的乌龙指?6500万拉500ETF到涨停 一笔亏掉600万

这两日,中小创股票突然活跃起来,一些大户开始盯上500ETF基金。在集合竞价阶段,一位大户迫不及待地用6500万把500ETF打向涨停,足足浪费了600万

停不下来!国际油价续涨刷新3个月新高

18日讯,国际原油价格继续上涨,美油布油纷纷短线上涨,均刷新去年12月8日以来新高,美油涨幅扩大至2.26%,报41.11美元;布伦特原油涨幅2.07%,

广发证券净利润增162.83% 每10股送8元

广发证券(000776)周五晚间发布2015年年报,去年实现营业收入334.47亿元,同比增长149.7%;实现净利润132.01亿元,同比增长162.8

私募基金最爱3只股票曝光 王亚伟三年独爱三聚环保

私募基金最爱的3只股票曝光,年报是检验上市公司业绩的最好“窗口”,也是探寻私募大佬行踪的最佳途径。《证券日报》基金新闻部注意到,截至3月17日,沪深两市已

美股追随油价走高 关注重量级美联储官员讲话

美股追随油价走高 关注重量级联储官员讲话,18日讯,美股周五高开,道指延续了此前的五日连涨势头。投资者密切关注三位联储官员的讲话。

这些深港通受益股你知道吗?

具体来看,盛运环保、东旭光电、申万宏源等5股去年业绩翻倍,此外,申万宏源、东方国信、中航光电、华宇软件、华东医药5股近三年业绩增速稳步提升。从估值水平看,

南都电源签订3亿元锂离子电池系统合同

南都电源(300068)3月18日晚间公告,公司与保定长安客车制造有限公司就电动客车用动力锂离子电池系统购销事宜于近日签订了《销售合同》,长安客车向公司采

中安消拟定增募资50亿元加码安保业务

中安消3月18日晚间发布定增及重大资产购买预案,公司拟向控股股东中恒汇志在内的不超过10名特定对象,非公开发行股份募集资金总额不超过50.24亿元用于收购

创业板创史上最大周涨幅 大数据显示后市上涨概率大

创业板创史上最大单周涨幅 大数据显示后市上涨概率仍大,18日讯,创业板指连续两日狂飙,在昨日狂飙逾5%后,今日再度拉升逾4%,本周累计涨幅达到12.56%

煤气化年亏15.66亿将被实施退市风险警示

煤气化(000968)3月17日晚披露年报,公司2015年度实现营业收入16.55亿元,同比下降3.99%;归属于上市公司股东的净利润-15.66亿元,上

渠道变革初现成效 贝因美去年净利1.04亿同增5成

贝因美(002570)3月17日晚间发布2015年年度报告,报告期内公司实现营业收入45.34亿元,同比下降10.20%;实现净利润1.04亿元,同比增长

乐视网去年净利同增57% 拟10派0.31元超级电视热销

乐视网(300104)3月17日晚公告披露2015年年报。报告期公司实现营业收入130.17亿元,较去年同期增长90.89%;净利润为5.73亿元,较去年

万科停牌宝能系“无异议” 与深圳地铁合作待定

3月17日下午,万科2016年临时股东大会通过继续停牌的议案,公司A股由此将停牌最晚至6月18日。持有公司股份最多的宝能系投了赞成票,不过其派出的女代表在

拓展互联网业务 安妮股份第一股东增持38万股

安妮股份(002235)3月17日晚间公告,3月17日公司第一大股东林旭曦通过“兴证资管阿尔法2016009定向资产管理计划”增持公司股票合计金额人民币1

点击阅读更多财经股票