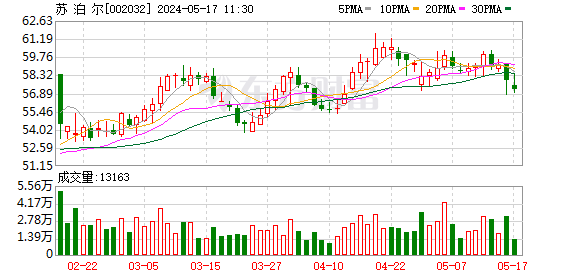

长江证券:苏泊尔买入评级

专题:长江证券:苏泊尔买入评级

主营收入稳健增长, SEB 订单转移超预期: 在小家电行业整体需求表现相对平稳背景下, 公司炊具及电器市占率稳步提升助整体营收保持较好增长;同时近年来公司加大产品创新及品类扩张力度,陆续推出包括球釜电饭煲、面条机等在内的创新产品并逐步放量,且公司正积极布局空净器等家居电器品类;此外, 15 年 SEB 集团全球销售表现较好加快公司出口订单转移速度,公司全年与 SEB 日常关联交易金额达32.37 亿, SEB 订单转移顺利推进对公司收入稳健增长提供强力支撑。

产品结构持续改善,盈利能力明显提升: 四季度公司归属净利润增速表现抢眼,使得全年业绩增幅接近前期预告上限;我们判断公司业绩增速明显跑赢营收的主因一方面在于高端产品放量及原材料价格低位带来的毛利率稳步提升;另一方面,随着渠道下沉推进,销售费率较低的三四级市场及电商占比提升使得整体期间费用率同比改善;此外,盈利能力较好的出口业务占比提升对业绩增长也有一定拉动; 考虑到产品结构升级、渠道下沉依旧稳步推进,公司盈利能力仍有提升空间。

股权结构稳定,稳健投资价值明显: 近期汇率波动幅度较大,但鉴于公司与 SEB 订单采用人民币结算,因此汇率波动对公司影响较小;此外随着前期苏泊尔集团转让其所持公司股份, SEB 集团持股比例进一步提升,后续 SEB 集团对公司支持力度有望持续加大,且同期“苏泊尔”商标转让也有利于公司品牌形象维护与业务长期发展;考虑到小家电行业成长空间仍在、公司业绩增长确定性较高及目前估值水平较为合理,在当前市场预期回报下行背景下公司稳健投资价值极其明显。

维持“ 买入”评级: 随着公司新品创新提速、电商渠道拓展及三四级市场开拓,短期内内销增速仍值得期待;长期来看在行业规模稳步提升、公司厨房用具业务放量及非厨电业务逐步启动背景下,公司内销稳健增长可期,同时 SEB 小电订单转移加速也使得出口业务有望保持较好增长;综上, 我们预计公司 16、 17 年 EPS 分别为 1.68、 1.98元,对应当前股价 PE 分别为 16.04 及 13.61 倍,维持“买入”评级。

中泰证券:隆基股份买入评级

预计公司 2015-2017 年的 EPS 分别为 0.28 元、 0.51 元和 0.71 元,业绩增速高达 70.90%、 80.00%和 39.90

中投证券:中恒电气推荐评级

首次覆盖给予“强烈推荐”评级。我们认为公司能源互联网战略在快速推进,充电桩业务超预期发展,公司业绩将维持高速发展,未来仍有广阔的前景。(中投证券)

国海证券:仪电电子买入评级

预计公司 2015-2017 年将实现净利润 2.45、 3.39、4.75 亿元( 考虑云赛合入备考), EPS 分别为 0.185、 0.255、 0

力帆股份:转型新能源汽车 打开新增长点

暂不考虑非公开增发,预计公司2015 年~2017 年的EPS 分别为0.37 元、0.67 元和0.71 元,对应PE 分别为29 倍、16 倍和15

信雅达实控人承诺六个月内不减持

信雅达19日早间公告,公司收到实际控制人郭华强先生出具的《关于未来六个月内不减持公司股份的承诺函》,郭华强先生作为公司的实际控制人,基于对公司未来发展的信

三一重工:全资子公司获武器装备科研生产许可证

公司作为工程机械整机龙头,未来有望向农机、环保、金融、军工等领域转型;同时一带一路国家战略有望在未来加速行业弱复苏。我们将盈利预测下调至2015-2017

军工股表现活跃 钢构工程冲击涨停

今日军工股强势领涨,截至发稿时,该板块涨幅超过1%,个股多数飘红,钢构工程触涨停,截至发稿,涨幅超过8%,中船防务涨逾4%,亚星锚链、海特高新涨逾3%。

汇添富旗下再现基金清盘

在国内公募圈,以激进风格著称的汇添富基金不乏新闻。继2014年首开基金清盘先河后,汇添富又将于2016年打响基金清盘“第一枪”。(经济参考报)

清水源2015年度分配拟10转18派1.5元

清水源(300437)2月18日晚间公布2015年年度报告,报告期内,公司实现营业收入39,803.36万元,同比减少6.25%;实现营业利润3,928.

陕西黑猫拟定增募资25亿元拓展主业

陕西黑猫(601015)2月18日晚间发布定增预案,公司拟以不低于7.96元/股非公开发行不超过3.14亿股,募集资金总额不超过25亿元,拟用于焦化转型示

139家公司拟分红送转 拟现金分红者占96家

在97家推出每10股转增10股预案的公司中,有74家公司分属于中小板和创业板,焦点科技现金分红最慷慨。?数据显示,截至目前,沪深两市共有139家上市公司披

长安信托增资至33.3亿元 增资提实力仍是信托主基调

近日,长安信托公告,注册资本由13.46亿元提升至 33.3亿元。据长安信托内部人士透露,此次增资为净利润同比例转增资本,股东未新出资。这是长安信托两年内

军品市场获突破 三一重工一举拿下武器装备生产新资质

2月18日,A股上市公司三一重工发布公告称,公司全资子公司三一汽车制造有限公司于近日收到国家国防科技工业局颁发的《武器装备科研生产许可证》,有效期至202

深交所追问神州长城:“10转28”是否合理

神州长城欲“10股转增28股”引爆股价三涨停,深交所一纸关注函要求公司进行核查,进一步说明此次利润分配预案的原因及合理性、公司董监高及持股5%以上股东未来

南宁百货澄清举牌疑云 洪琬玲增持意向留悬念

突然被神秘自然人举牌的南宁百货(600712)今日火速发布一则澄清公告。公司称,针对有媒体刊登的《南宁百货频遭举牌业内人士称不排除与前海人寿有关》等报道,

陕西黑猫定增25亿拓展主业

仅仅停牌一天后,陕西黑猫于今日公布非公开发行预案,计划募资25亿元拓展甲醇和液化天然气产能。(上海证券报)

海欣食品再遭大股东大手笔减持 跟风炒作慎防“偷鸡不成蚀把米”

妖股海欣食品(002702)再遭部分控股股东大手笔减持,公司2月18日晚间公告,部分控股股东、实际控制人滕用雄、滕用庄、滕用严于2月17日、2月18日通过

中国重工拟转让三公司股权 预计获得收益6.34亿元

大幅预亏的中国重工(601989)2月18日晚间公告称,公司拟向控股股东中船重工集团出售所持陕柴重工100%股权、重庆齿轮箱100%股权及青岛海科80%股

陕西黑猫拟定募25亿拓展主业 大股东认购金额不超4成

仅17日停牌一天,陕西黑猫(601015)2月18日晚间便发布定增预案,公司拟以不低于7.96元/股非公开发行不超过3.14亿股,募集资金总额不超过25亿

拟购资产两次估值差异巨大 交易所要求深赛格说明原因

一年多前转让价不到1000万元,现在拟作价19.73亿元置入上市公司,虽然作为标的资产的赛格创业汇期间的资产规模扩大了不少,但深赛格还是被深交所要求进行补

点击阅读更多财经股票